L’économie comportementale et l’enjeu de la longévité

par Craig W. Reynolds

Gestion du risque, février 2023

Survivre à son épargne-retraite : voilà une crainte qu’éprouvent plusieurs retraités ou personnes qui doivent fixer le moment de leur retraite, crainte amplifiée par le déclin continu des régimes de retraite à prestations déterminées (régimes PD). Selon le Congressional Research Service, alors que 30 millions de travailleurs américains actifs étaient couverts par un régime PD au début des années 1980, ils ne sont plus que 10 millions aujourd’hui [1].

Le secteur des assurances est particulièrement bien placé pour combler le vide laissé par le déclin de tels régimes, principalement en versant des rentes à constitution immédiate, y compris des rentes différées à revenu fixe et des prestations viagères de retrait garanties (PVRG) sur rentes différées indexées ou variables. Pourtant, ces produits peinent à pénétrer le marché.

Pourquoi boude-t-on l’achat de rentes? Parmi les nombreuses raisons évoquées, citons :

- le manque de compréhension du risque de longévité;

- le manque de connaissance ou de compréhension des rentes;

- les préoccupations relatives à la concentration et à la liquidité de l’actif;

- la perception que les rentes sont coûteuses;

- le fait que contrairement à l’assurance vie, les rentes sont imposables, même si l’imposition est différée;

- l’absence d’un événement déclencheur (mariage, naissance ou achat d’une maison) pour motiver l’achat;

- la crainte que les assureurs ne tiennent pas leurs promesses.

Toutefois, la recherche de Daniel Kahneman et Amos Tversky en économie comportementale portant sur la théorie des perspectives pourrait aider à comprendre l’impopularité des rentes par rapport à l’assurance vie. Plus important encore, cette théorie pourrait fournir des indices sur la façon de concevoir et de commercialiser des produits de rente pour les rendre plus attrayants pour les consommateurs.

Dans le présent document, nous donnons un aperçu de la théorie de Kahneman et de Tversky, nous tentons de tirer des hypothèses de cette théorie qui pourraient s’appliquer à l’assurance vie et aux rentes et nous utilisons les connaissances acquises pour suggérer un concept de produit inédit qui pourrait devenir le produit révolutionnaire dont ont besoin les assureurs pour percer le marché de l’assurance longévité avec succès.

Théorie des perspectives

À la base, la théorie des perspectives explique comment les gens évaluent le risque et pourquoi ils prennent des décisions qui semblent a priori irrationnelles ou incohérentes selon la façon de leur présenter les choix. Kahneman et Tversky ont fait œuvre de pionniers dans ce domaine dans les années 1970, et Kahneman a même obtenu un prix Nobel en 2002. (Amos Tversky est décédé en 1996.)

Contrairement aux modèles décisionnels antérieurs qui reposaient sur la pleine rationalité du décideur et sa maximisation de l’utilité (p. ex., Von Neumann et Morgenstern[2]),la théorie de Kahneman et de Tversky démontre que les gens évaluent leurs perspectives de perte et de gain de façon très différente et qu’ils prennent leur décision selon qu’ils considèrent le résultat de cette décision comme une perte ou un gain. Par conséquent, la manière de présenter le résultat d’une décision peut influer sur la façon dont les gens envisagent le risque, c’est-à-dire que la valeur perçue varie selon qu’il s’agit d’une perte ou d’un gain, et les pertes sont plus menaçantes que les gains. Autrement dit, la perspective d’une perte est plus douloureuse que le plaisir d’un gain anticipé d’une ampleur similaire. De nombreuses recherches menées sur plusieurs dizaines d’années ont révélé que les décideurs semblent tendre vers l’évitement des pertes, même si leur choix les place en situation de risque et qu’ils n’en tirent aucune compensation. Ce phénomène d’inversion de préférence contrevient à un principe central des modèles économiques classiques de prise de décision, qui supposent la pleine rationalité du décideur.

Il ne s’agit pas ici d’une simple question de fonction d’utilité non linéaire. Lors du processus décisionnel, la formulation de la question influera sur le choix que feront les gens, même si les considérations économiques sous-jacentes demeurent les mêmes.

Pour illustrer le concept de l’inversion de préférence, un élément clé de la théorie des perspectives, prenons deux choix simples.

Supposons que l’on s’attend que 600 personnes meurent de la grippe. Deux traitements sont offerts.

- Le traitement A permettra de sauver la vie de 200 personnes avec 100 % de certitude.

- Le traitement B offre une chance sur trois de sauver la vie de toutes les personnes et deux chances sur trois de n’en sauver aucune.

La recherche fondamentale de Kahneman et de Tversky[3] montre que 72 % des personnes échantillonnées choisiraient le traitement A. Cette donnée est intéressante en soi puisque les deux traitements sont en quelque sorte équivalents (c’est-à-dire qu’ils offrent la même espérance mathématique). En effet, dans chaque traitement, l’espérance mathématique correspond à sauver 200 personnes. Toutefois, dans ce scénario, la plupart des décideurs ont préféré opter pour la certitude de sauver la vie d’au moins quelques personnes.

Présentons maintenant les mêmes options de traitement en changeant la perspective :

- Selon le traitement C, 400 personnes mourront.

- Selon le traitement D, il y a une chance sur trois que personne ne meure et deux chances sur trois que toutes les personnes meurent.

La recherche de Kahneman et de Tversky a révélé que 78 % des personnes échantillonnées choisiraient le traitement D plutôt que le traitement C. Dans ce scénario, les décideurs tentent le pari malgré la perte potentielle de toutes les vies. Contrairement au premier scénario où les personnes échantillonnées préféraient la certitude de sauver des vies, dans le deuxième, elles choisissent le traitement offrant la possibilité que personne ne meure.

Il s’agit là d’un exemple simple d’inversion de préférence. Dans tous les scénarios, le résultat attendu de la décision (c’est-à-dire l’espérance mathématique du nombre de personnes qui survivent par rapport au nombre de personnes qui meurent) est le même. La différence tient au fait que la décision soit fondée sur un pari plutôt qu’une certitude et qu’elle soit formulée comme une perte (des personnes mourront) ou un gain (des personnes survivront) :

- Avec les traitements A et C (les certitudes), 200 personnes survivent et 400 personnes meurent.

- Avec les traitements B et D (les paris), il y a deux chances sur trois que toutes les personnes meurent et que personne ne survive, et une chance sur trois que toutes les personnes aient la vie sauve et que personne ne meure.

Donc, si A = C et B = D et qu’environ trois quarts des personnes échantillonnées choisissent A plutôt que B, il est rationnel de croire qu’environ trois quarts des personnes échantillonnées opteront pour C plutôt que pour D. Pourtant, c’est l’inverse qui se produit : environ trois quarts choisissent D plutôt que C. Comment expliquer ce résultat apparemment incohérent?

Kahneman et Tversky généralisent ce phénomène ainsi : les personnes affichent une aversion pour le risque lorsqu’il s’agit de gains et recherchent le risque lorsqu’il s’agit de pertes. En d’autres termes, lorsqu’il s’agit d’un remède (un gain), la plupart des personnes choisissent la valeur sûre plutôt que le résultat incertain, et ce sans changement de l’espérance mathématique. Et lorsqu’il s’agit de décès (une perte), la plupart des personnes sont prêtes à tenter leur chance pour éviter un mauvais résultat.

Théorie des perspectives dans le contexte de l’assurance vie et des rentes

Bien qu’à ma connaissance Kahneman et Tversky n’aient pas testé leur théorie dans le contexte de l’assurance vie et des rentes, des principes similaires pourraient néanmoins s’appliquer. En effet, leur théorie a été étudiée par d’autres chercheurs qui ont postulé qu’il existait des façons plus efficaces de vendre des rentes en modifiant la formulation[4]. Le présent document approfondit ce travail d’analyse sous l’angle des pertes et des gains financiers.

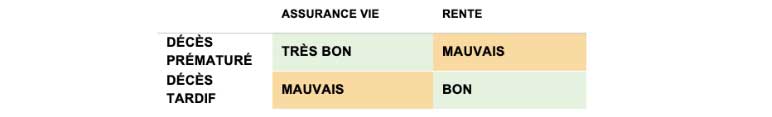

Certains avanceront que la vente d’assurance vie est le plus souvent associée à une perte alors que celle des rentes, à un gain.

Même s’il est possible de considérer l’assurance vie comme un placement, rares sont les clients qui y verront autre chose que la nécessité de se protéger contre un risque inévitable : la mort. Il est en effet difficile de trouver un exemple plus probant de perte qu’une discussion sur la mort.

En revanche, les produits de rente sont probablement le plus souvent vendus dans l’optique du placement, puisque le revenu de retraite est clairement dépeint comme un gain. Et même si la commercialisation de ces produits prend la direction de l’assurance longévité, il est difficile d’associer une longévité inattendue à une perte, même si elle en est une d’un point de vue financier.

En suivant la théorie des perspectives de Kahneman et Tversky, les personnes rechercheraient le risque lorsqu’il s’agit d’assurance vie et afficheraient une aversion pour le risque lorsqu’il s’agit des rentes. Est-ce bien le cas dans la réalité? N’y a-t-il pas plus de personnes qui possèdent une assurance vie que de personnes qui touchent une rente? Dans les faits, 52 % des consommateurs américains détiennent une police d’assurance vie[5],tandis que seulement 12 % touchent une rente[6].

On pourrait a priori penser le contraire parce que l’assurance vie est souvent perçue comme étant une protection contre un risque ou une mesure pour réduire le risque, alors que si elle est prise individuellement, elle se révèle une opération dont le rendement financier est très incertain.

Si un assuré potentiel n’achète pas d’assurance vie, mais dépose plutôt 1 000 $ dans un compte bancaire et qu’il n’effectue aucun retrait, ses héritiers auront droit à la valeur cumulée de ce montant. La valeur actualisée (VA) aujourd’hui du solde accumulé est de 1 000 $, si l’actualisation s’effectue au taux après impôt. En mettant de côté le risque de défaut de la banque pour le moment, il est tout à fait certain que le gain (la perte) sur l’opération du compte d’épargne sera nul.

Si la personne achète une police d’assurance vie et que, par souci de simplicité, il n’y a aucun bénéfice ou dépense, la valeur actualisée attendue de l’opération est nulle; le résultat est donc le même que dans le premier cas. Toutefois, la valeur actualisée réelle de l’opération est assortie d’une grande incertitude, avec d’importants gains financiers pour le détenteur de la police en cas de décès prématuré et de faibles pertes financières en cas de décès tardif.

Prenons un exemple très simple : un produit d’assurance vie entière sans bénéfice ou dépense, un taux d’actualisation de 4 % et une police couvrant un assuré ayant une chance sur trois de mourir après cinq ans et deux chances sur trois de mourir après 55 ans. Un calcul actuariel simple permet de démontrer qu’un investissement à prime unique de 1 000 $ (ou une prime annuelle nivelée de 59,27 $) se traduirait par un capital assuré à vie entière de 2 848,36 $. Par ailleurs, une autre option consisterait à investir 1 000 $ dans l’achat d’une rente immédiate à prime unique avec une prime annuelle de 59,27 $. Quel produit est plus risqué? Le produit à vie entière avec prime nivelée ou la rente immédiate à prime unique?

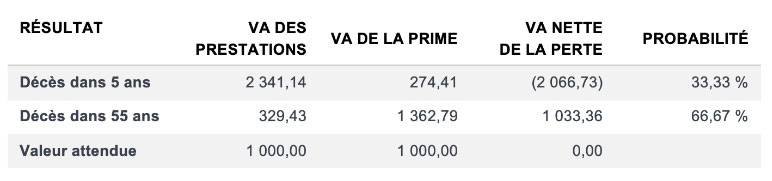

Figure 1

Résultats simplifiés de contrats d’assurance vie

Figure 2

Résultats simplifiés de contrats de rente

Par construction, comme nous supposons que la répartition du taux de mortalité est connue et sûre et qu’il n’y a aucune charge pour bénéfices ou dépenses, les deux produits ont le même gain attendu de zéro. Toutefois, la perte nette du contrat d’assurance vie (pour le souscripteur) est marquée par une bien plus grande volatilité que celle du contrat de rente. En effet, l’écart-type de la perte nette du contrat d’assurance vie (1 461 $) est presque trois fois supérieur à celui du contrat de rente (513 $).

Examinons maintenant la situation sous l’angle de la décision d’achat. Comme il est mentionné plus haut, le souscripteur du contrat d’assurance vie considère l’achat comme une perte. Par conséquent, il recherche le risque, comparativement au scénario sans achat, où aucune perte n’est immobilisée. Le souscripteur du contrat d’assurance vie est prêt à prendre le risque parce qu’il considère l’achat comme une perte.

Pour l’acheteur de la rente, qui considère celle-ci comme un gain, l’achat d’un placement risqué, même s’il l’est moins que le contrat d’assurance vie, n’est pas attrayant.

Un scénario un peu plus réaliste

Pour mieux comprendre le profil de risque, examinons un scénario un peu plus réaliste. À la base, nous reprenons un produit garanti avec un taux d’intérêt de 4 % sans charges pour bénéfices ou dépenses, mais nous introduisons le taux de mortalité figurant dans la table d’évaluation de base (TÉB) de 2015 pour un homme non-fumeur de 35 ans. À quoi ressemblera alors le profil de risque?

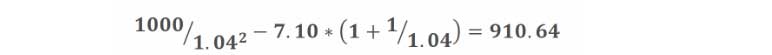

Ici, deux flux de paiements de 7,10 $ (primes pour le contrat d’assurance vie entière et paiements de rente pour le contrat de rente immédiate à prime unique) ont tous deux une valeur actualisée de 155,77 $, ce qui correspond à la prime unique nette d’un contrat d’assurance vie d’une valeur nominale de 1 000 $. En s’appuyant sur les données de ce contrat, il est possible de définir un profil de risque en fonction du temps écoulé jusqu’au décès. Par exemple, si le souscripteur décède au cours de la deuxième année, le gain du contrat d’assurance vie est le suivant :

La perte comparable sur le contrat de rente est la suivante :

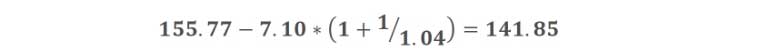

La figure 3 compare les pertes pour toutes les années de décès possibles.

Figure 3

Gain du souscripteur pour un contrat d’assurance vie entière ou une rente immédiate à prime unique sans charges en fonction de l’année du décès

En examinant la figure 3, il est possible de dégager quelques observations pertinentes et intéressantes :

- Le produit d’assurance vie affiche un rendement financier énormément positif en cas de décès prématuré et une perte modeste en cas de décès tardif.

- Le produit de rente affiche une perte modeste en cas de décès prématuré et un gain modeste en cas de décès tardif.

- Les deux produits comportent un risque (rendements incertains), mais le produit d’assurance vie présente clairement une plus grande dispersion des résultats possibles.

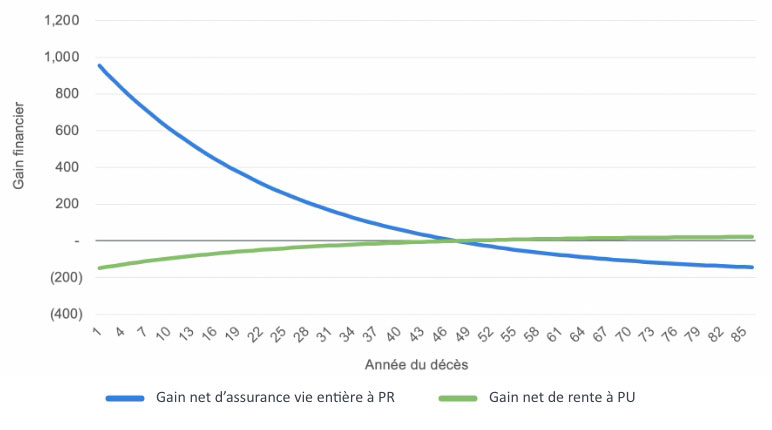

La figure 4 résume les résultats.

Figure 4

Sommaire des résultats financiers – Assurance vie/rente

Il existe peut-être un moyen de combiner ces produits de manière à améliorer les mauvais scénarios en atténuant certains des très bons scénarios? Un tel produit serait-il plus facile à vendre?

Une solution hybride potentielle

Si un client doit rechercher le risque pour se procurer un produit de rente parce que celui-ci est perçu comme un gain, deux solutions possibles s’offrent à lui pour régler la situation :

- commercialiser la rente en mettant l’accent sur le risque de longévité plutôt que sur le potentiel d’investissement dans l’espoir de reformuler possiblement la décision (perte plutôt que gain);

- intégrer la rente à un produit d’assurance vie pour profiter de la perspective de perte associée au produit d’assurance vie.

La mise en œuvre de la première solution sera toujours difficile. Comment un agent peut-il convaincre un client potentiel qu’une longue vie est un mauvais résultat? Bien entendu, il s’agit d’un mauvais résultat financier, mais il est combiné à l’idée d’une longue vie. Donc, bien qu’il puisse s’agir d’une stratégie de vente efficace, sa mise en œuvre peut être difficile.

Qu’en est-il de la deuxième solution? Que se passerait-il si la rente était intégrée à un contrat d’assurance vie? Plus précisément, concevons un avenant au contrat d’assurance vie universelle (VU) qui ajoute une déduction pour frais de longévité à la déduction habituelle pour frais d’assurance afin d’acheter des tranches de rente différée à revenu fixe[7]. Cette solution combine une protection contre le risque de décès prématuré et une protection contre le risque de décès tardif.

La rente différée à revenu fixe est un moyen rentable de gérer le risque de longévité. La souplesse inhérente de l’assurance vie universelle permet au souscripteur de choisir la répartition des frais pour risque entre l’achat d’une assurance vie normale et l’achat d’une assurance longévité. Plus particulièrement, dans les premières années du contrat d’assurance vie, lorsque les frais liés à la mortalité sont généralement peu élevés, le souscripteur pourrait choisir d’affecter des déductions supplémentaires au provisionnement anticipé du revenu de retraite différé à un moment où le coût de cette opération est relativement faible. En combinant des produits d’assurance longévité et d’assurance vie, l’assureur réalise des économies d’échelle et peut en faire profiter sa clientèle en proposant un produit plus attrayant.

Voici les détails du produit que nous proposons :

Concept :

- Les primes de rente différée à revenu fixe sont payées à l’aide d’une déduction de la valeur du compte d’assurance vie universelle.

- Chaque déduction sert à acheter une tranche de rente différée à revenu fixe.

- Les coûts d’achat de la rente différée à revenu fixe peuvent être modifiés, mais sont immobilisés pour chaque tranche après l’achat.

- Le souscripteur établit le calendrier des paiements de la rente différée à revenu fixe (sous réserve de modifications) en fonction de l’un des critères suivants :

- un pourcentage du coût de l’assurance pour la mortalité de base;

- un montant par contrat;

- l’excédent d’une certaine part du coût de l’assurance longévité par rapport au coût actuel de l’assurance.

- Le souscripteur précise à l’avance l’âge ouvrant droit aux prestations de rente différée à revenu fixe, et chaque achat est immobilisé après son exécution.

- Les prestations de rente différée à revenu fixe n’ont aucune valeur de rachat, ce qui réduit les problèmes de conformité à l’article 7702[8], et représentent les garanties de maintien du contrat.

- Les prestations de rente différée à revenu fixe accumulées persistent même après la déchéance du contrat d’assurance vie universelle[9].

La vente d’un tel produit est plus intéressante pour l’assureur que la vente d’une rente différée à revenu fixe seule pour les raisons suivantes :

- vente additionnelle naturelle à l’assurance vie universelle, en particulier pour les clients à revenu élevé;

- réduction des frais d’administration marginaux;

- mortalité plus proche de la mortalité en assurance vie que de celle en rente;

- échelonnement dans le temps des achats automatiques selon un calendrier défini par le souscripteur et modifiable;

- possibilité de modifier facilement la courbe de risque du rendement par rapport à l’année du décès en apportant des changements au niveau d’achat des prestations;

- possibilité de surmonter l’aversion pour le risque liée à la perspective du gain.

Ce produit est supérieur à l’assurance vie universelle seule pour les raisons suivantes :

- amélioration possible de la persistance;

- augmentation possible des ventes;

- mortalité plus proche de la mortalité en rente que de celle en assurance vie standard;

- couverture de mortalité réelle;

- augmentation des actifs sous gestion.

Il importe de porter une attention particulière à la question de la mortalité :

- L’effet de l’antisélection contribue pour une bonne part au coût de la rente différée à revenu fixe. Les personnes éprouvant des problèmes de santé achèteront rarement une telle rente, car elles ne s’attendent pas à vivre assez longtemps pour en bénéficier. Voilà pourquoi les rentes sont beaucoup plus chères qu’elles ne le seraient autrement.

- Les personnes en très bonne santé pourraient être moins portées à souscrire une assurance vie, car elles ne prévoient pas mourir bientôt. Voilà pourquoi l’assurance vie est plus chère qu’elle ne le serait autrement.

En combinant ces produits, la mortalité liée à la rente différée à revenu fixe sera probablement plus élevée qu’elle ne le serait pour une rente différée à revenu fixe seule, et la mortalité de l’assurance vie sera probablement plus faible qu’elle ne le serait pour une assurance vie universelle seule. Ainsi, les deux produits sont plus concurrentiels (ou plus rentables) qu’ils ne le seraient autrement. Il s’agit d’un phénomène semblable à celui observé pour les produits hybrides d’assurance vie et de soins de longue durée (SLD).

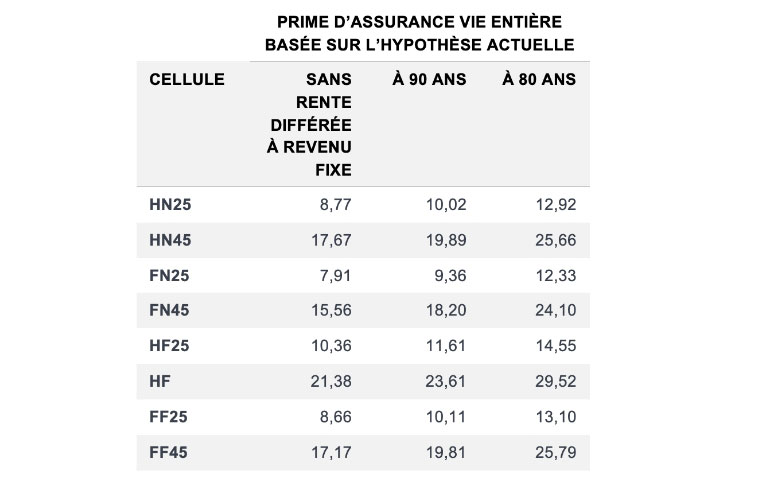

Combien coûtent les prestations de la rente différée à revenu fixe?

Le coût variera selon les particularités du contrat. Nous avons créé un modèle générique de rente différée à revenu fixe assorti d’un contrat d’assurance vie universelle simplifié basé sur l’hypothèse actuelle, d’après les hypothèses clés suivantes associées à la rente différée à revenu fixe :

- La déduction pour frais de longévité de la rente différée à revenu fixe est un montant fixe jusqu’à la date de versement des prestations de cette rente.

- Le revenu annuel offert par la rente différée à revenu fixe correspond à 5 % du capital assuré du contrat d’assurance vie.

- Le taux réalisé est de 4 %.

- La mortalité est tirée de la TÉB de 2015.

- Les prestations de rente différée à revenu fixe ont été déterminées en fonction de coûts d’achat s’appuyant sur les données suivantes :

- la mortalité de la table de mortalité des rentes individuelles de 2012 avec amélioration G2;

- un taux réalisé de 2,75 %;

- l’absence de charges pour bénéfices ou dépenses explicites.

En raison des hypothèses retenues pour la présente démonstration, le meilleur taux de rendement interne (TRI) global du produit après impôt et net du coût du capital avoisine 11 à 12 %, que les prestations de rente différée à revenu fixe soient choisies ou non. La figure 5 résume la prime d’assurance vie entière annuelle basée sur l’hypothèse actuelle requise pour permettre la matérialisation du contrat à divers âges et pour diverses catégories de risques, sans rente différée à revenu fixe et avec rente différée à revenu fixe dont les versements commencent à 80 ans ou à 90 ans. Bien entendu, les primes réelles varieraient selon les particularités du produit, le paramétrage, le modèle de provisionnement et d’autres hypothèses. La figure 5 donne toutefois une idée du coût d’une telle protection.

Figure 5

Incidence de la rente différée à revenu fixe sur la prime requise

Conclusion

Ce produit n’est probablement pas une solution universelle, mais en modifiant l’optique de l’assurance longévité pour la considérer comme une perte, à l’instar de l’assurance vie universelle, de l’assurance vie universelle indexée ou de l’assurance vie universelle variable, il offre un potentiel de vente croisée qui dépasse probablement celui des produits vendus seuls. Et en intégrant la rente différée à revenu fixe à un autre produit d’assurance vie universelle, il est à espérer qu’il sera possible de contourner les barrières naturelles à la vente qui ont été analysées par Kahneman et Tversky et d’offrir des produits plus concurrentiels qu’ils ne le seraient séparément.

Il reste encore du travail à faire pour finaliser la conception et les coûts pour une société donnée. Il faudrait notamment examiner de plus près la stratégie de gestion de l’actif-passif, les commissions, les hypothèses et la gestion des risques. Toutefois, le présent document propose un concept qui pourrait offrir des avantages à un assureur souhaitant faire figure de pionnier dans ce marché.

Les faits énoncés et les opinions formulées dans le présent document sont ceux de chaque auteur et ne correspondent pas nécessairement à ceux de la Society of Actuaries, des rédacteurs du bulletin ou des employeurs des auteurs.

Craig W. Reynolds, FSA, MAAA, occupe le poste de directeur et d’actuaire-conseil chez Milliman. Vous pouvez le joindre à craig.reynolds@milliman.com.